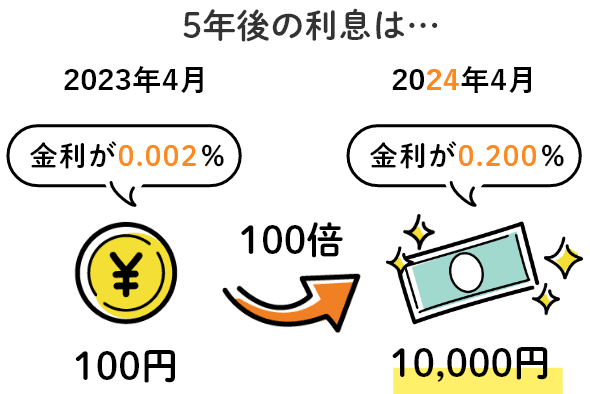

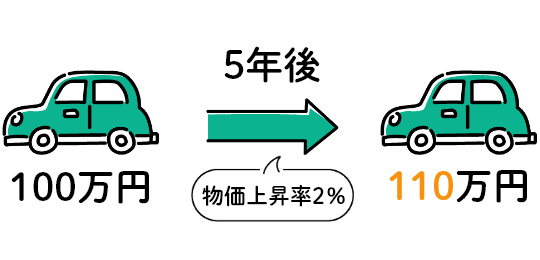

金利や物価の上昇は

すでに起こり始めている

日銀はマイナス金利政策を解除し17年ぶりの利上げを決定しました

(2024年3月19日金融政策決定会合にて)

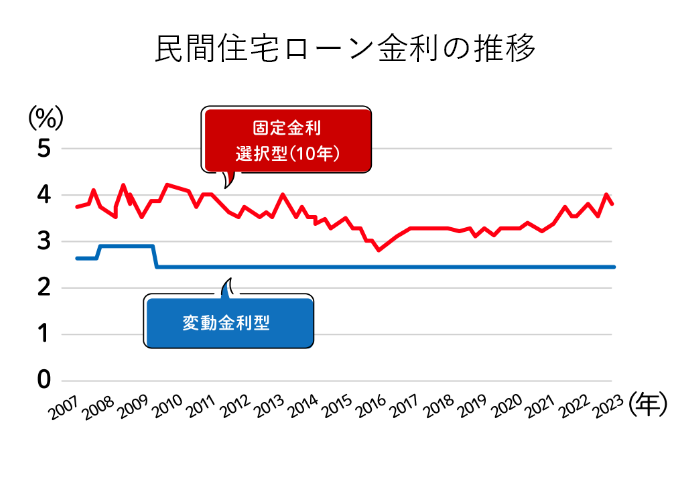

既に、最近では徐々に

住宅ローン金利が上昇

- ※出典:一般財団法人住宅金融普及協会ホームページ「住宅ローン金利の動向」(2023年12月11日時点)より、埼玉りそな銀行が作成

金利が上がると

わたしたちの暮らしはどうなる?

日々の生活に影響が大きいのは

「住宅ローン」

例えば…

以下の条件で住宅ローンの金利が1%上がると返済額はどうなるでしょう?

- ローン残高:3,000万円

- 残りの借入期間:30年

-

毎月の返済

毎月の返済

89,756円 -

毎月の返済

毎月の返済

103,536円

1年間で約16.5万円、

総返済額は約496万円も増える…

- ※金利は上限・下限を示すものではありません。

- ※返済額は、借入期間中に金利(年率)に変更がないものとしてシミュレーションしたものです。将来の金利動向により、実際の返済額は異なります。

私の場合はどうなる!?

今すぐチェック

何も対策しなかった場合…

-

毎月の貯金額が減る

月々の返済額が増えることで貯蓄に回せるお金が減っていきます。ライフイベントの支出や老後資金の準備が思うように進まなくなることも…

-

いままでと同じように

お金を使えない

固定費が増えると、趣味や衣服にかけるお金や食費など変動費を削る必要性が出てくることも…

-

住宅ローンの返済計画

見直しが必要になる

変動金利型は、金利が上がっても毎月の返済額が急に増えたり、極端に大きく増えたりしないような仕組み(5年ルール・125%ルール)がありますが、ライフプランや収支の状況によっては返済期間や金利タイプなどの見直し検討が必要になることも…

ライフプラン・マネープランは金利上昇や物価上昇などの環境変化やご自身・ご家族の変化などを踏まえて定期的に見直すと安心です。

あなたの収入やライフスタイルから、

生涯の収支や貯蓄額を予想!

何をやったらいいか分からない方は…

「くらしコンシェルジュ」に

お気軽に相談してみませんか?

くらしコンシェルジュとはお客さまの総合相談窓口です。家計の見直しに限らず幅広くお客さまのご相談をお受けいたしますので、まずはお気軽にお問合せください。

お近くの店舗でも、オンラインでも

- ※店舗でのご相談予約の場合、ご来店される店舗を選択後に予約フォームへお進みいただけます。予約フォームご入力時に、ご相談内容は「くらし相談」をご選択ください。

よくあるご相談例

-

お金が思うように

貯まらない

まずは家計の収入と支出を改めてチェックしてみましょう。

貯蓄をふやすには、支出の削減+収入のプラスαがポイントになります。

また、お金を使う順番も大切です。収入から支出を引いて残ったお金を貯蓄に回すのではなく、先に貯蓄するお金をわけて残りのお金でやりくりするだけでお金が貯まりやすくなります。 -

今後の金利上昇が心配。

住宅ローン、固定金利に見直しした方がいい?

固定金利期間中は毎月返済額が固定されるため安心ですが、一般的に変動金利より固定金利のほうが金利が高くなります。また変動金利型は、金利が上がっても毎月の返済額が急に増えたり、極端に大きく増えたりしないような仕組み(5年ルール・125%ルール)があります。

どちらのタイプもメリット・デメリットがありますので、金利情勢やライフスタイルにあわせて検討してみましょう。 -

そろそろリフォームしたいけど、子どもの進学時期と重なるからお金の準備どうしよう

まずは貯蓄額をふやすために、支出の見直しを検討してみましょう。住宅ローンや生命保険などの固定費を見直すと大きな節約効果が期待できます。またローンを活用する方法もあります。これからのライフプランやライフスタイルにあわせて、よりよい方法を一緒に考えましょう。

-

将来の〇〇に備えて節約をはじめたいけれど、どうすればよい?

節約は続けることが一番のポイントです。

頑張りすぎて急にライフスタイルを変えると生活の満足度が下がり、続けるのがつらくなってしまいます。

無理なく支出を減らすためには、定期的にかかっている固定費(住宅費、生命保険料、携帯電話料金、サブスク料金など)の見直しが効果的です。一度見直しをすると、その効果が自動的に継続するので、心理的負担も少なく節約することができます。 -

住宅ローン金利(変動金利型)が上がる前に繰上返済をしたほうがいい?

繰上返済をすると、将来支払う予定の金利負担がなくなることでトータルの返済額は少なくなります。

一方で、手元の資金が減ってしまうため、万が一の急な支出や将来予定しているライフイベントに備えるための余裕資金がなくならないか注意が必要です。また住宅ローン控除を利用している場合、控除額も減ってしまうことも考慮し検討しましょう。 -

自分や配偶者に病気・ケガなど万が一のことがあった場合、家計が苦しくならないか不安

病気やケガなどに伴う入院・通院のための支出には、主に公的医療保険制度の自己負担額と医療費以外の自己負担額(差額ベット代やご家族の交通費など)があります。

万が一の場合など急な支出に備えて、日頃から貯蓄で余裕資金を確保しておきましょう。貯蓄の不足分は、医療保障に加入しカバーすることも検討してみましょう。既に保険に加入している場合、保障内容や保障額が適切か保険証券で改めて点検しておくと安心です。

- ※店舗でのご相談予約の場合、ご来店される店舗を選択後に予約フォームへお進みいただけます。予約フォームご入力時に、ご相談内容は「くらし相談」をご選択ください。